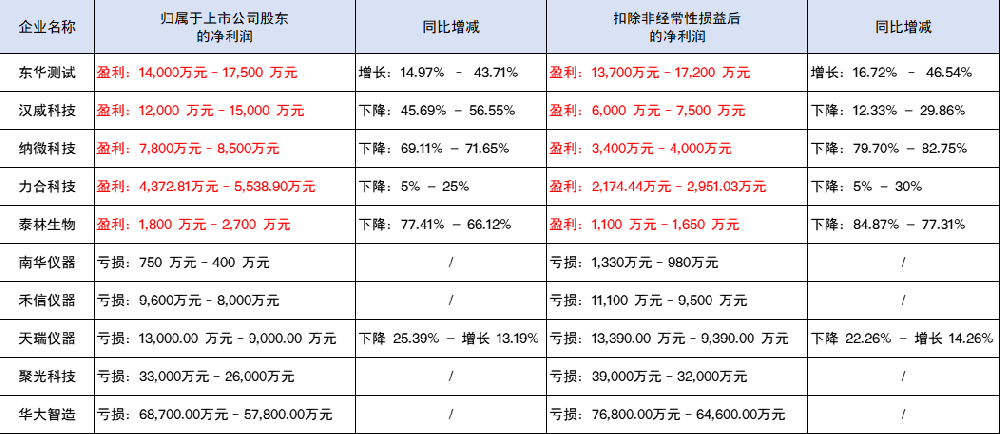

2023年已经结束。回顾过去一年,在疫情影响平复、全球政治局势紧张经济下行的背景下,仪器行业面临着巨大的挑战。在压力之下,仪器企业纷纷寻求突破,通过加大研发力度、拓展业务布局等方式进一步发展。在国内各大上市仪器企业还未披露正式财报的当下,化工仪器网整理了10家企业的业绩预告,从盈利情况及业绩变动原因等方面带大家提前了解2023年仪器行业的发展。

东华测试

业绩预计情况

业绩变动原因

1.报告期内,公司聚焦主营业务发展,深化技术升级与产品创新,各业务板块持续发力,保障公司业绩稳中有增。此外,公司通过设立控股子公司等方式进一步探索延伸业务板块,以期培育新的业绩增长点。同时,公司推进降本增效措施、加强成本费用管控,对利润有一定的积极影响。

2.报告期内,预计非经常性损益对公司净利润的影响金额约为300万元。

汉威科技

业绩预计情况

业绩变动原因

盈利:报告期内,除公用事业板块外,公司传感器、智能仪表及物联网综合解决方案等业务板块的营业收入整体实现稳步增长。

利润同比下降:报告期内,公司持续加大市场拓展力度,不断提升研发投入,各项费用较去年同期出现一定程度增加。同时,在行业竞争加剧以及部分业务落地进度不及预期等因素影响下,公司部分费用投入暂未能有效转化为业绩产出。

报告期内,公司传感器业务继续加大新技术、新产品的开发力度,并加强在汽车、光电、柔性压力等新业务领域的市场投入;同时,面对市场竞争影响,部分低毛利传感器产品短期内在销售结构中占比较大,拉低了传感器业务的综合毛利率水平,上述情况造成了传感器业务板块整体利润贡献有所下滑。

在公用事业板块方面,受 2022 年度郑州汉威公用事业科技有限公司出表影响,本报告期营业收入较去年出现较大幅度下滑,同时该出表事项产生的投资收益增厚 2022 年度归属于上市公司股东的净利润约 1.14 亿元,本报告期无此收益。剔除上述公用出表的影响后,公司 2023 年归属于上市公司股东的净利润较上年同期下降 7.38%-25.91%。

纳微科技

业绩预计情况

1.经财务部门初步测算,预计2023年年度实现营业收入57,800万元至59,000万元,较上年同期相比,将减少人民币11,584.12万元至12,784.12万元,同比减少16.41%至18.11%。

2.预计2023年年度实现归属于母公司所有者的净利润7,800万元至8,500万元,较上年同期相比,将减少人民币19,012.76万元至19,712.76万元,同比减少69.11%至71.65%。

3.预计2023年年度实现扣除非经常性损益后归属母公司所有者的净利润3,400万元至4,000万元,较上年同期相比,将减少人民币15,704.99万元至16,304.99万元,同比减少79.70%至82.75%。

业绩变动原因

主营业务影响:受经济环境的不确定性增加和生物医药行业投融资趋紧等外部不利因素影响,新药研发需求下降,行业竞争加剧,前期已导入应用的大多数新药项目尚处于临床研究或新药注册阶段,使得公司的核心业务色谱填料和层析介质产品的销售业务在2023年度遇到阶段性压力。

商誉减值影响:2022年上半年,公司通过股权受让的方式取得苏州赛谱仪器有限公司(以下简称“赛谱仪器”)的控制权,因收购赛谱仪器产生的商誉为14,156.64万元。受生物医药和体外诊断市场阶段性调整影响,赛谱仪器本年度营业收入出现同比下滑。基于谨慎性原则,判断赛谱仪器存在减值迹象,经财务部门初步减值测试测算,赛谱仪器商誉减值金额约为2,300万元。

股份支付费用影响:公司预计本年度摊销股份支付费用10,475万元,较上年度摊销的股份支付费用增加约3,950万元。

力合科技

业绩预计情况

业绩变动原因

1.2023 年度随着项目实施进度加快,预计营业收入与去年同期增长;因持续加大研发投入,以及加大市场营销体系建设及市场推广投入,预计净利润与去年同期下降。

2.报告期内,预计非经常性损益对净利润的影响金额约为 2,642.25 万元,具体数据以 2023 年度报告中披露数据为准。

泰林生物

业绩预计情况

业绩变动原因

1.报告期内,部分客户要求的交验周期有所延长以及子公司搬迁新园区车间的装修改造等因素影响,公司的环境控制产品系列(隔离技术系列)和灭菌技术系列产品的销售收入同比有所下降。

2.报告期内,公司持续加大研发投入,积极拓展新技术和新产品研发,公司在研发费用投入同比有所增长。

3.公司积极开拓市场,展会和推广费等同比有所增长,整体期间费用较上年同期有所增长。

4.报告期内,部分客户的回款低于预期,按照公司的会计政策计提的信用减值损失较上年同期增加较多。

南华仪器

业绩预计情况

业绩变动原因

由于车检测频次、检测数量均存在一定程度的下降,导致机动车检测行业需求下降,对公司机动车检测设备销量造成不利影响。公司环境监测新产品推广效果不及预期,影响公司主营业务收入。

本期非经常性损益对净利润的影响金额预计为580万元,主要是公司投资理财产品的投资收益及公允价值变动损益、收到的政府各类补贴等,上年同期非经常性损益对净利润的影响金额为-2,519.36 万元。

禾信仪器

业绩预计情况

1.经财务部门初步测算,预计 2023 年年度实现营业收入为 35,000 万元到39,000 万元,与上年同期相比,将增加 6,974.32 万元到 10,974.32 万元,同比增长 24.89%到 39.16%。

2.预计 2023 年年度归属于母公司所有者的净利润-9,600 万元到-8,000 万元。

3.预计 2023 年年度归属于母公司所有者的扣除非经常性损益后的净利润-11,100 万元到-9,500 万元。

业绩变动原因

1.营业收入的变动原因:1)报告期内环境监测领域的招投标流程正常开展,2023 年新签单项目、2022 年签单正常执行项目及 2022 年签单延期执行验收项目均在报告期内逐步执行、验收并确认收入,营业收入同比有所增加。2)公司医疗、实验室等新领域的业务拓展顺利,新业务领域的收入同比有所增加。

2.归属于母公司所有者的净利润变动原因:1)报告期内整体毛利率有所下降。受市场竞争加剧、新业务方向的产品尚处于市场推广期暂未能通过量产实现降本以及部分客户服务需求差异等因素影响,公司仪器和服务业务毛利率均同比有所下降。2)管理费用及销售费用较去年同期有所增加,主要包括:公司优化组织精简人员支付经济补偿金增加;随着仪器销售数量增加,计提质保费用相应增加;为拓展业务,投入市场资源增加;为吸引和留住关键人才,实施了 2023年股权激励计划增加股份支付费用等。3)报告期内营业收入增加,销售回款出现延后,应收款项余额增加,计提的信用减值损失相应增加。4)报告期内获得的政府补助减少,其他收益减少。

天瑞仪器

业绩预计情况

业绩变动原因

1.报告期内,结合公司实际情况,根据《企业会计准则第 8 号—资产减值》及相关会计政策规定,基于对子公司上海贝西生物科技有限公司、江苏国测检测技术有限公司主营业务构成及未来预期的判断,从审慎性原则出发,经公司初步测算,预计计提这两家子公司商誉减值约 8,500 万元至 10,500 万元。

2.报告期内,受行业竞争加剧等因素的影响,导致公司部分子公司亏损。

聚光科技

业绩预计情况

业绩变动原因

本报告期,面对不确定的外部环境,公司继续坚持集中各类资源发展具有竞争优势的高端分析仪器、科学仪器及相关配套产品业务,重视在高端科学仪器领域、临床及生命科学领域、“双碳”检测领域仪器的各项投入,持续强化提高合同质量和营业收入质量,调整、收缩公司部分业务布局,逐步推动人员优化工作;本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。公司主营业务收入有所下降,主营业务毛利率有一定回升,费用管控初见成效,各项费用金额稳中有降。公司积极与地方政府沟通付费并协商处置各 PPP 项目,与地方政府就贵州省盘州项目达成一致,将根据约定逐步退出该项目。结合公司实际经营情况、战略规划及行业市场变化等影响,根据《企业会计准则第 8 号资产减值》及相关会计政策规定,公司将在 2023 年度报告中对商誉进行减值测试。经初步测算,预计本期计提的商誉减值总额约 6000-8000 万元左右。受实际市场环境变化等因素影响,预计 PPP 等项目减值损失金额较去年同期有所增加。

2023 年归属上市公司的非经常性损益约 6000 万元左右,主要系政府补助。此数据根据目前数据测算,实际金额有不确定性,审计后数据将在年报中详细披露。

华大智造

业绩预计情况

1、经公司初步测算,预计2023年年度实现归属于母公司所有者的净利润与上年同期相比将出现亏损,实现归属于母公司所有者的净利润-68,700.00万元到57,800.00万元。

2、归属于母公司所有者的扣除非经常性损益的净利润-76,800.00万元到64,600.00万元。

业绩变动原因

1、报告期内,非经常性损益较上年同期大幅减少,主要系上年同期公司及子公司与Illumina, Inc.就美国境内的所有未决诉讼达成和解,子公司Complete Genomics, Inc.收到Illumina, Inc.支付的3.25亿美元净赔偿费。

2、实验室自动化产品需求萎缩导致相应产品收入同比大幅下滑,整体毛利贡献额下降,但基因测序仪产品销售收入仍然保持了较高增长。报告期内,基因测序仪板块销售收入同比增长约30%。

3、公司围绕核心技术持续发力,密切关注市场需求及行业前沿发展趋势,以全球各地的研发生产基地为基础,持续对新产品、新技术进行相应研发投入,推动公司产品的研发和产业化工作,研发投入较上年同期增长,为后续公司进一步拓展多样化的生命科学与生物技术领域市场打下基础。

4、公司坚持立足国内,布局全球,推动四大区域本地化发展、团队建设及渠道布局,积极推行国际化战略,公司在全球各区的营销人员数量大幅上涨,导致销售费用较上年同期明显增加。

5、根据企业会计准则及公司会计政策等相关规定,基于谨慎性原则,公司对截至2023年12月31日合并报表范围内的各类资产进行了计提减值准备的会计处理。